Le PTB répond sur Colruyt et les niches fiscales

Le PTB est au centre de critiques dans les médias après que Raoul Hedebouw a dénoncé l’usage de niches fiscales par des grandes entreprises pour payer moins d’impôts. « Colruyt a fait pas moins de 1,8 milliard d'euros de profit en 2022. Sur cette somme, il a payé un total de 0,27 % d'impôts », déclarait-il en effet dans son discours de Nouvel An.« Pourquoi avoir pris Colruyt ? », « Est-ce qu’il y a une faute dans le raisonnement ? », « Qu’en est-il des niches fiscales et du montage de Colruyt au Luxembourg ? », « Quel débat le PTB veut-il mener ? » : ces questions sont revenues ces derniers jours et nous voulons y répondre clairement.

Pourquoi Colruyt ?

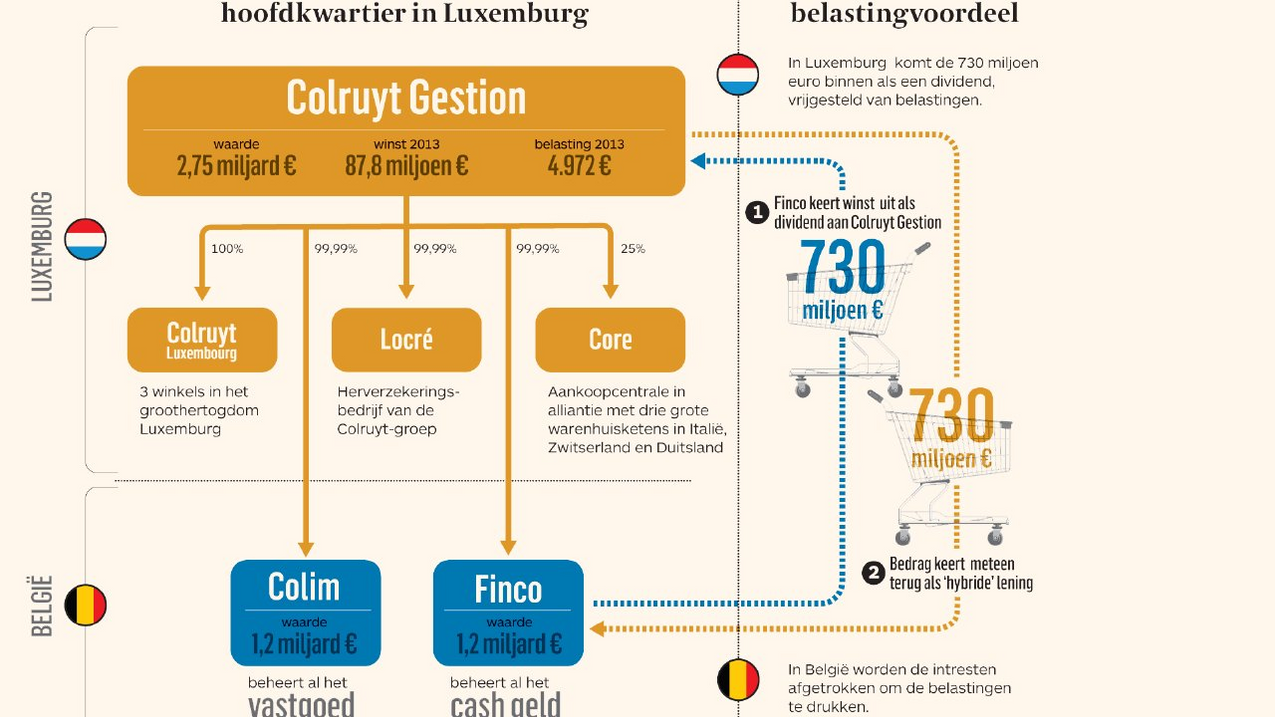

Nous avons pris Colruyt car nous avons trouvé dans les comptes de la dernière année fiscale de la maison-mère un dividende de pas moins de 1,6 milliard d’euros. Il s’agit d’un dividende exceptionnel que Colruyt a rapatrié à partir d’une de ses filiales au Luxembourg. Aucun impôt n’a été payé sur ce dividende cette année-là. Ça nous a semblé louche.

Ce n’est pas une question spécifiquement liée à Colruyt en soi. Nous avons d’ailleurs pris aussi d’autres exemples dans notre discours de Nouvel an. Il s’agit ici de dénoncer un système de constructions et de niches fiscales qui ne bénéficient qu’à certaines grandes entreprises, alors que les citoyens paient entièrement leurs impôts selon les taux en vigueur. Nous voulons que les grandes entreprises paient correctement leurs impôts. C’est une lutte contre le système actuel et les responsables politiques qui l’ont mis en place.

Faute de raisonnement

Les 1,6 milliard d’euros ont été versés depuis le Luxembourg à la maison-mère de Colruyt en Belgique. Nous avons commencé à chercher à partir de là. D’où vient cet argent ? Pourquoi aucun impôt n’a été payé dessus cette année-là ?

Nous avons alors fait en partie une faute de raisonnement. Nous avons uniquement pris en compte dans notre explication les impôts payés par la maison-mère. Nous aurions aussi dû prendre en compte les impôts qui apparaissent dans les comptes consolidés de 2022 du Groupe Colruyt (les comptes consolidés sont l’addition des comptes de toutes les filiales et de la maison mère). Le groupe a payé en 62 millions d’euros d’impôts sur ses bénéfices en Belgique. C’est plus que les 4 millions dont nous avons parlé – et donc aussi plus que le taux de 0,27 %.

Qu’en est-il alors des 1,6 milliard d’euros ? Ils sont considérés comme une opération nulle au niveau comptable. 1,6 milliard d’euros ont été ajoutés au compte de la maison-mère en Belgique, et 1,6 milliard d’euros ont été retirés du compte de la filiale de Colruyt au Luxembourg. Au niveau du Groupe Colruyt, c’est une opération nulle.

Cela ne change cependant rien à la question : quelle est l’origine de ces 1,6 milliard d’euros, pourquoi Colruyt a-t-il accumulé une telle somme énorme au Luxembourg durant des années et combien d’impôts ont-ils été payés dessus ?

Les 1,6 milliard d’euros euro du Luxembourg et l’opacité de la construction fiscale de Colruyt

En général, les grandes entreprises placent leur argent au Luxembourg pour les avantages fiscaux, pas pour la qualité de l’air du Grand-Duché.

Le problème de ces constructions fiscales avec des dizaines de filiales, c’est leur opacité et la difficulté à reconstituer le fil. Une enquête du journal L’Echo a justement prouvé en 2014 déjà que la filiale luxembourgeoise de Colruyt a été créée pour éviter l’impôt en Belgique. Cela a été reconnu à l’époque par le directeur financier de Colruyt dans le journal De Tijd : « Nous n’avons pas honte de dire que nous faisons de l’optimalisation fiscale. »

« Nous n’avons pas honte de dire que nous faisons de l’optimalisation fiscale »

Colruyt refuse jusqu'à maintenant de répondre aux questions dans la presse sur cette construction luxembourgeoise. Le manque de transparence sur ce genre de transactions est un scandale. C’est un vrai problème au niveau politique. Si vous et moi recevons une somme importante sur notre compte en banque, toute une série de signaux d’alarmes se déclenchent. Pour nous, il y a une totale transparence, aucun secret bancaire. Mais si des multinationales reçoivent des sommes énormes, ça reste opaque, il n’y a aucune transparence.

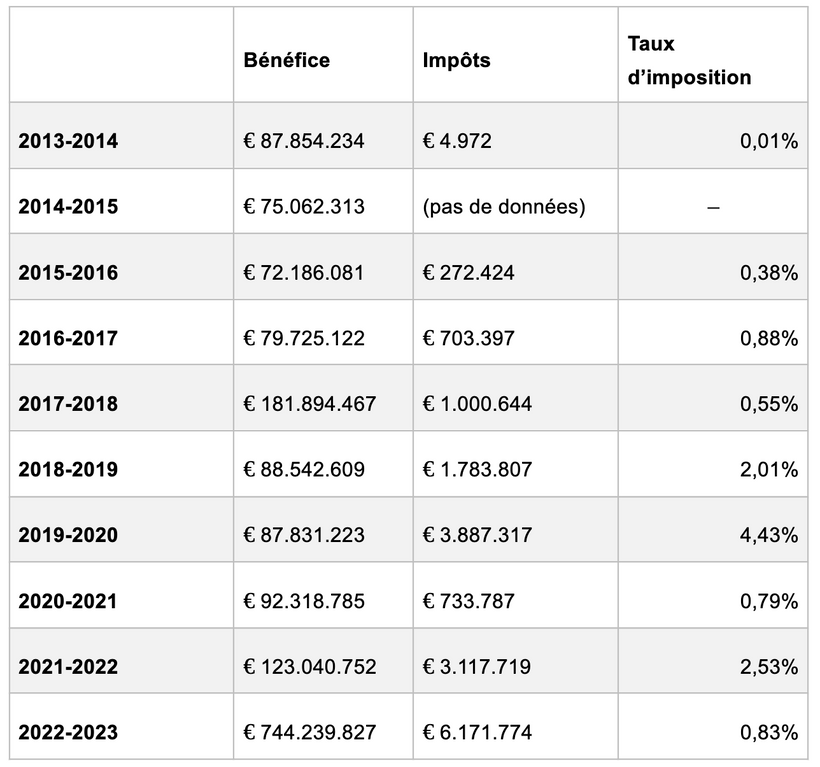

Il y a au moins une indication de faibles impôts payés sur ces actifs. Nous avons enquêté sur les impôts payés au Luxembourg, et les pourcentages sont très faibles : entre 0,01 % et 5 %. Pourtant, le montant total est exempté d’impôts en Belgique sur la base du principe des RDT (voir ci-dessous). Et ce, sans qu’on puisse savoir exactement combien d’impôts ont été payés. C’est clair qu’il y a un problème avec cette situation.

Les RDT : c’est quoi ?

Les Revenus Définitivement Taxés sont une règle qui a été créée au motif d’éviter la « double imposition » pour une société. Concrètement, cela prévoit que, si une filiale réalise des bénéfices et paie des impôts sur ces bénéfices, elle ne doit plus payer d’impôt lorsqu’elle verse des dividendes à sa maison-mère, car ils ont déjà été taxés. On dit alors que ce dividende est « exonéré d’impôt ».

Si ce mécanisme peut se défendre en théorie, le problème se situe dans tous les cas où les dividendes proviennent de pays où les bénéfices ne sont pas ou peu taxés. Dans ce cas-là, il s’agit alors dans les faits de Revenus Définitivement non-Taxés, ou peu-Taxés. C’est pour cela qu’on parle d’optimisation via une niche fiscale : un moyen pour une multinationale de payer moins d'impôts en Belgique via un système légal. Ce mécanisme est évidemment défendu activement par les grandes entreprises.

Ici, on retrouve dans le tableau les impôts payés par la filiale Colruyt Gestion au Luxembourg ces 10 dernières années. Ce n’est donc clairement pas au Luxembourg qu’ils ont payé beaucoup d’impôts.

Michel Maus, professeur en droit fiscal à la VUB, a pointé l’erreur de raisonnement du PTB, mais il reconnaît également à la radio que le parti soulève sur le fond des questions correctes : « Ce qui était clair dans le débat, c’est que Hedebouw focalise sur l’affaire luxembourgeoise de Colruyt, où de grandes entreprises internationales sont actives, qui sont actives dans plusieurs pays et peuvent profiter d’économies d’échelle fiscales. Il l’a mis en lumière hier, et il a peut-être un point à ce niveau-là. » Sur Twitter, il écrit que « Raoul Hedebouw a raison lorsqu’il affirme que les entreprises internationales réalisent des économies d’échelle sur le plan fiscal. »

Supprimer les niches fiscales

Notre point, c’est qu’il faut en finir avec les niches fiscales que les grandes multinationales utilisent pour payer moins d’impôts. Ce n’est pas juste. Les petites et moyennes entreprises n’y ont pas accès, les travailleurs et travailleuses non plus, pourquoi les multinationales devraient y avoir droit ?

Il s’agit donc du mécanisme des RDT, où nous défendons qu’il faut une transparence complète de toutes les sociétés multinationales sur leurs comptes et un système qui assure qu’au total, elles paient l’impôt correct.

Il s’agit aussi de l’exonération des plus-values sur actions. C’est une disposition qui existe dans le droit fiscal belge – unique en Europe – qui prévoit que, quand une grande entreprise réalise une plus-value sur la vente d’actions, elle est totalement exonérée d’impôts sur ce bénéfice. Ackermans & Van Haaren, le holding de la famille d’Alexia Bertrand, a par exemple enregistré en 2022 plus de 300 millions de plus-values sans avoir à payer d’impôts dessus. Edoardo Traversa, professeur en droit fiscal à l’UCLouvain, le dit dans Le Soir : « En Belgique, la plupart des plus-values sur actions sont exonérées d’impôt. On ferait mieux de poser la question de la justification des régimes fiscaux favorables applicables à des revenus qui sont perçus par les classes très aisées de la population. »

Ce n’est pas normal que des multinationales puissent profiter de telles niches et paient moins d’impôts qu’un travailleur ordinaire. Du côté du patronat et de l’establishment, certains voudraient maintenant utiliser toute cette polémique pour nous faire taire complètement sur ce sujet. Pour que nous arrêtions de soulever les questions concernant le taux d’imposition, l’opacité et les montages fiscaux des grandes entreprises. C’est raté : nous n’allons pas nous taire et nous allons continuer le combat pour une véritable justice fiscale dans ce pays.